歯列矯正は医療費控除の対象になるの?

歯列矯正と医療費控除の話

歯列矯正を受けるにあたって、医療費控除が気になる方もいらっしゃるでしょう。医療費控除の対象になれば、税務署で確定申告することで、税が還付されます。

こちらでは、医療費控除の対象となる矯正治療の範囲、手続きにおける一般的な注意事項、控除額の具体的な計算例と解説といった項目をお伝えいたします。

保険診療と自由診療の違い

歯列矯正の医療費控除を考える前に、まずは保険診療と自由診療の違いを知っておくことも大切です。それぞれの違いとしては、下記をご覧ください。

保険診療

- 国が定める病気に起因する歯列矯正が対象です。

- 治療法や使用する装置は限定されますが、費用負担を大幅に抑えられます。

自由診療

- 美容目的の治療や、保険診療の対象外となる治療が該当します。

- 使用する装置や治療法を自由に選べるため、患者様の希望に合わせた治療が可能です。

まずはご自身の症状が保険診療の対象となるか、歯科医院で相談してみましょう。

医療費控除の対象となる矯正治療の範囲

医療費控除の対象となる矯正治療とは?

医療費控除は、年間の医療費が一定額を超える場合に、確定申告をすることで、税金の一部が戻ってきます。

矯正治療においても条件を満たせば医療費控除の対象となりますが、すべての矯正治療が対象となるわけではありません。そのため、対象範囲を正しく理解しておくことが重要です。

医療費控除の対象となる矯正治療は、「医療目的で歯列矯正が必要と判断できる」場合に限ります。具体的には、以下のようなケースが該当します。

- 噛み合わせの改善が必要な場合

矯正治療の中でも、噛み合わせ不良(咬合不全)を解消するための治療は、医療費控除の対象となります。

- 不正咬合が歯の成長を阻害している場合

不正咬合によって、子どもの歯の成長が阻害されている場合に行う矯正治療も医療費控除の対象です。

一方で、美容目的や審美目的の矯正治療は、医療費控除の対象外となります。例えば、「歯並びをきれいに見せたい」「笑顔に自信を持ちたい」といった理由での矯正治療は、医療費控除に該当しません。

通院費も申告可能

医療費控除は、治療費そのものだけでなく、通院にかかった交通費も対象です。例えば、お子様の通院に付添いが必要な場合、付添い人の交通費も医療費控除に該当します。

基本的に治療を行うために必要となるものは、該当すると考えてよいでしょう。ただし、分割払いでかかった金利や診断書などは対象外です。

医療費控除は住民税や所得税にも関わってくる

医療費控除を行うことで、住民税や所得税の負担を軽減できます。なぜならば、医療費控除は、所得から差し引くものだからです。所得が減れば、当然のことながら住民税や所得税にも影響があります。

手続きにおける一般的な注意事項

医療費控除を受けるためには、所定の手続きを行う必要があります。スムーズに控除を受けるために、以下の点に留意しましょう。

確定申告を忘れずに行う

医療費控除を受けるには、確定申告が必要です。確定申告期間内に、必要な書類をそろえて税務署に申告します。e-Taxを利用すれば、自宅からオンラインで手続きすることも可能です。

必要書類を準備する

医療費控除を受けるためには、以下のような書類が必要です。

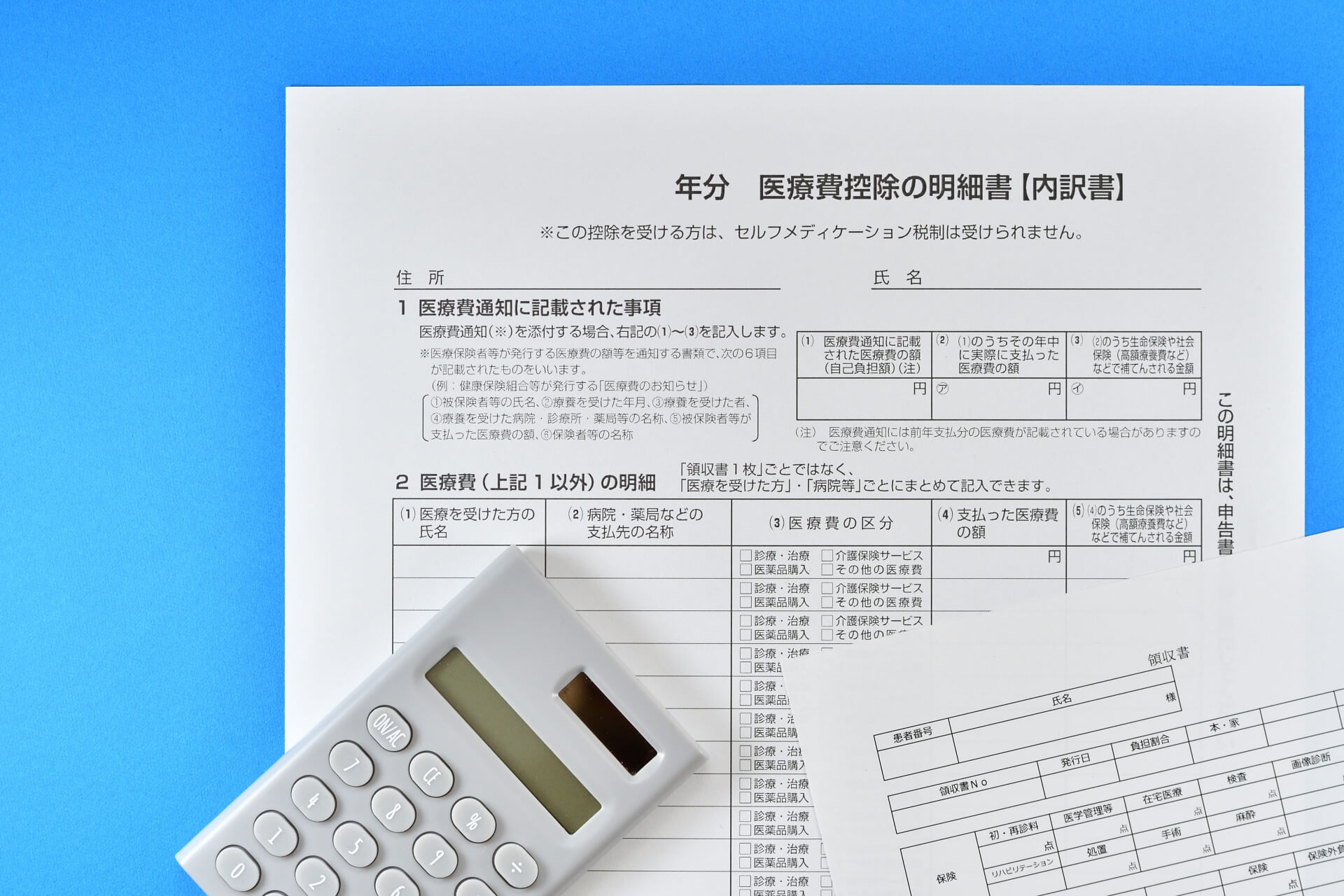

明細書

「医療費控除の明細書」と呼ばれる書類が必要です。国税庁のホームページから入手できます。

源泉徴収票

確定申告書の必要事項を記載する際に、源泉徴収票が必要です。確定申告の際には、源泉徴収票の提出は必要ありません。会社員の方は、源泉徴収票を用意しましょう。

確定申告書

必要事項を記入し、提出する必要があります。この書類は、国税庁のホームページから入手可能です。

本人確認書類

マイナンバーカード、あるいはそのほかの身元確認書類が必要となります。

医療費通知

健康保険組合や協会けんぽなどが発行してくれる書類です。

領収書は保存しておく

医療費を支払う際に、領収書を受け取ったらしっかりと保存してください。また、通院のために公共交通機関を利用する際、領収書を入手できなかった時はメモを残しておきましょう。通院の日付、交通費などの情報をメモしておくことが大切です。

分割払いも対象となる

医療費控除は、分割払いを利用した際も対象となります。分割払いを利用した場合、対象の年に支払った分を医療費控除の対象として扱えますので、忘れずに申告しましょう。

これらの注意事項を踏まえたうえで、適切な手続きを行うことで、医療費控除をスムーズに受けられるでしょう。

控除額の具体的な計算例と解説

医療費控除額は、どのように計算されるのでしょうか。具体的な計算例を通して、医療費控除の仕組みを理解しましょう。

計算式

医療費控除額(最高金額は200万円)=「年間医療費の合計額」-「保険金などで補填される金額」-「10万円または所得の5%(どちらか少ない額)」

計算例

計算例1

Aさんは、年間で総額30万円の治療費を支払いました。Aさんの総所得は500万円で、医療補填金額はありません。

この場合、医療費控除額は次のようになります。

30万円-10万円=20万円

計算例2

Bさんは、年間で総額15万円の治療費を支払いました。Bさんの年間所得は150万円で、医療補填金額はありません。

この場合、医療費控除額は次のようになります。

15万円-(150万円×5%)=7万5千円

解説

医療費控除額を計算する際のポイントは、「所得の合計金額」です。所得の合計金額が200万円を超える場合は、支払った医療費から10万円を引いて控除額を求めることになるでしょう。

一方、所得の合計金額が200万円未満の場合は、支払った医療費から所得の合計金額の5%を引くことになります。

計算例1は、所得の合計金額が200万円を超える場合の計算について記載された内容です。計算例2は、所得の合計金額が200万円未満の場合に行う計算となります。

計算方法や手続きを理解し、正しく活用することで、家計の負担を軽減できます。

医療費控除の相談はどこにすればいい?

歯列矯正の医療費控除について、ご自身で調べてもよくわからない、手続きが不安だという方もいらっしゃるかもしれません。そのような時は、専門機関・専門家に相談することをおすすめします。適切なアドバイスを得ることで、スムーズに医療費控除を受けられます。

税務署

最も身近な相談先は、管轄の税務署です。税務署では、医療費控除に関する一般的な質問や、確定申告書の書き方について相談できます。確定申告の時期には、相談会が開催されることもありますので、利用してみるのも良いでしょう。

税理士

より複雑なケースや、確定申告の手続きそのものに不安がある場合は、税理士に相談することをおすすめします。税理士は税金の専門家であり、個別の状況に応じた具体的なアドバイスや、確定申告書の作成代行も依頼できます。費用はかかりますが、確実に医療費控除を受けたい方には安心です。

歯列矯正の医療費控除で不安があれば、上記のような相談先を上手に活用しましょう。

医療費控除の手続きを行って家計の負担を軽くしよう

医療費控除の対象となる矯正治療の範囲、手続きにおける一般的な注意事項、控除額の具体的な計算例と解説といった項目についてお伝えしました。

医療費控除とは、年間の医療費が一定額を超える場合に、確定申告をすることで、税金の一部が戻ってくる制度です。

矯正治療においても条件を満たせば医療費控除の対象となります。しかし、すべての矯正治療が対象となるわけではないため、その点は注意しましょう。

医療費控除の対象となる矯正治療とは、簡単にいってしまえば、「医療目的で歯列矯正が必要と判断できる」ケースのことです。

残念ながら美容目的や審美目的の矯正治療は、該当しません。

医療費控除を受けるには、確定申告を行わなければなりません。手続きを行わないと、控除が受けられないため申告忘れには注意しましょう。

また、医療費控除を受けるには、書類を用意しなければなりません。不備が生じないように、早めの準備をおすすめいたします。

医療費控除額は、計算式に基づいて求めることが可能です。今回ご紹介した計算式を参考に、ぜひともご自身の医療費控除額を算出してみてください。控除額を計算するには、「所得の合計金額」が必要です。所得次第で、計算の仕方が多少異なりますので、その点はご注意ください。

くにい歯科・矯正歯科では、地域の皆様のご要望に沿う治療をご提供しております。お話をしっかりと伺うことを心がけておりますので、お越しの際はお悩みやご要望を詳しくお伝えください。ヒアリングしたうえで、患者様に合った治療法をご提案いたします。

くにい歯科・矯正歯科は、治療を通して患者様に笑顔をお届けしたいと考えているクリニックです。一切の妥協なく丁寧に治療を行いますのでお任せください。クリニックの外観は、温かみのある落ち着いたブラウン系カラーで統一されています。スタッフ一同清潔なクリニックで、患者様をお待ちしております。

【宇都宮】歯列矯正を始めるための矯正歯科のコラム

歯列矯正で医療費控除も可能な、くにい歯科・矯正歯科

| 医院名 | くにい歯科・矯正歯科 |

|---|---|

| 院長 | 歯科医師 国井 隆一 |

| 住所 | 〒320-0072 栃木県宇都宮市若草3丁目1−8 |

| TEL | 028-600-0921 |

| メール | info@921dental.com |

| 診療時間 | 午前:9:30〜12:30 午後:14:30〜19:00 |

| 休診日 | 木曜・日曜・祝日 |

| URL | http://921dental.com/ |

マウスピース矯正(インビザライン)に対応!

栃木県宇都宮の歯医者「くにい歯科・矯正歯科」

栃木県宇都宮の歯医者「くにい歯科・矯正歯科」では、マウスピース矯正(インビザライン)による治療をはじめ、裏側矯正など目立たない矯正装置を使用した治療などをご提供しています。

八重歯や出っ歯、すきっ歯・口ゴボの矯正など、一人ひとりのご要望にお応えできるよう患者様のお悩みやライフスタイルに合った矯正治療をご提案しております。オンライン予約も受付ているので、矯正歯科に対応した歯医者をお探しの際は、お気軽にご相談ください。

※矯正歯科治療は公的医療保険適用外の自費(自由)診療となります。

料金については、こちらのページをご確認ください。